Met de uitbraak van de mondiale kredietcrisis in 2007 is de markt voor Eigen- en Vreemd Vermogen danig opgeschud. Nadat de systeembanken met behulp van de belastingbetaler op korte termijn waren gered volgde een aanscherping van het Bazel Il –akkoord. Banken worden verplicht meer risicodragend vermogen in verhouding tot het totale vermogen aan te houden. Bazel-lll verplicht banken in 2019 tot een verdubbeling van de kapitaalbuffer.

Kredietverlening door het bankwezen

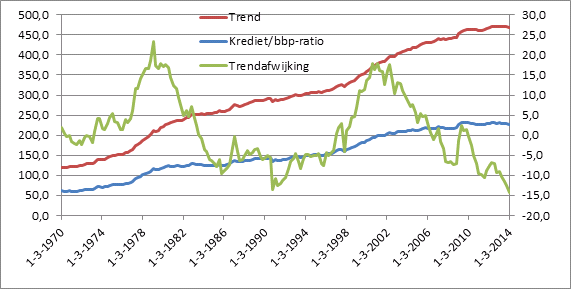

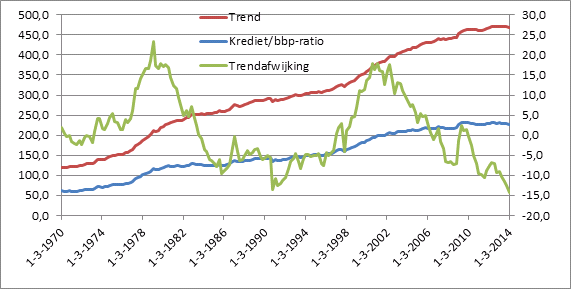

Het gevolg van deze acties is dat banken vooral bezig zijn met het op orde krijgen van de eigen huishouding. Op zich hoeft dat geen problemen te geven, ware het niet dat het gehele bedrijfsleven als gevolg van de ineenstorting van het financiële systeem net zoals het bankwezen behoefte had aan liquiditeit in de vorm van het oprekken van de kredietlimieten. De reactie van het bankwezen was een aanscherping van de kredieteisen . Banken gaven in enquêtes, uitgevoerd door de Nederlandsche Bank, zelf aan dat de toegenomen kredietrisico’s als gevolg van de economische crisis een belangrijke reden is om het kredietaanbod, naast een gedaalde vraag naar krediet vanuit het bedrijfsleven, te beperken. In grafiek 1, ontleend aan het Overzicht Financiële Stabiliteit van de Nederlandsche Bank (najaar 2014) is duidelijk te zien dat de kredietverlening door het bankwezen aan zowel het bedrijfsleven als de particuliere sector achterblijft.

Figuur 1, Kredietexpansie, (trendafwijking rechteras) ontleend aan Overzicht Financiële Stabiliteit DNB okt. 2014

Figuur 1, Kredietexpansie, (trendafwijking rechteras) ontleend aan Overzicht Financiële Stabiliteit DNB okt. 2014

Het Europese bedrijfsleven en dan zeker het MKB heeft zeer veel last van het gedrag van het bankwezen, omdat Europese bedrijven, in tegenstelling tot hun Amerikaanse collega-bedrijven, voor een groot gedeelte afhankelijk zijn van de banken voor de financiering. In de door de ECB opgestelde maandrapportage over december 2014 wordt bijvoorbeeld het volgende beeld geschetst:

“De uitgifte van schuldpapier (externe financiering volgens openbare markten) blijft geconcentreerd in een aantal landen van het eurogebied, waarbij de toegang tot de obligatiemarkt in de meeste gevallen beperkt blijft tot grote ondernemingen met een hoge rating. MKB-bedrijven zijn doorgaans te klein om de vaste kosten van een schulduitgifte op de financiële markt te absorberen. Het MKB is dan ook in veel hogere mate afhankelijk van bancaire financiering dan grote ondernemingen en wordt daardoor onevenredig getroffen door de aanhoudende krimp van de bancaire kredietverlening”.

Alternatieven voor bancaire kredietverlening

In tijden van crisis worden mensen creatief en wordt er gezocht naar alternatieven voor bancaire kredietverlening. Vooral bedrijven die relatief een bescheiden financieringsbehoefte hebben (tot €250.000) zien dat banken steeds minder bereid zijn om krediet te verschaffen. Voor banken zijn deze bedragen vaak te klein. De kosten van het beheer van deze kredieten wegen niet op tegen de opbrengst uit de rentemarge. Bedrijven blijven echter een behoefte houden aan liquiditeit, waardoor er een aantal interessante initiatieven op de markt voor Eigen- en Vermogen zijn ontwikkeld. Een aantal van deze initiatieven is:

- Overheidsmaatregelen in de vorm van overheidsgaranties die het MKB een toegang tot de bancaire kredietverlening kan verschaffen (zie voor de mogelijkheden de site van het ministerie van Economische Zaken) en subsidies (zie bijvoorbeeld bijlage 1):

- Nieuwe partijen

- business angels

- oprichting van kredietunies

- onafhankelijke bemiddelaars (match makers)

- Nieuwe vormen van kredietverlening dan wel aanpassing van de financieringsbehoefte

- ketenfinanciering

- een verschuiving van bankleningen naar factoring en leasing als onderdeel van de totale financiering van de vermogensbehoefte

toelaten van informal investors

- Nieuwe kanalen gericht op nieuwe partijen

- Op zoek gaan kostenverlaging om de financieringsbehoefte te beperken

- bootstrapping, klanten zelf een gedeelte van de werkzaamheden laten doen

- een gedeelte van het loon in de vorm van aandelen uitkeren.

Financieringsmonitor

In Nederland wordt door het Ministerie van Economische Zaken de ontwikkelingen op het gebied van financiering en dan met name voor het MKB bijgehouden. Ze laat de Minister regelmatig onderzoek doen door Panteia . De resultaten van het onderzoek worden verwoord in een financieringsmonitor (programmaonderzoek MKB en ondernemerschap), die te raadplegen is op de site van het Ministerie.

In de monitor , “Bedrijfsfinanciering, zo kan het ook, update 2014”, wordt een aantal alternatieve financieringsvormen geïntroduceerd en beschreven. Hierbij wat opvallende zaken.

- Uit de monitor blijkt dat crowdfunding in Nederland groeiend is. De verwachting is dat de markt voor crowdfunding in 2015 255 mln Euro zal gaan bedragen. Crowdfunding is niet zonder risico voor de aanbieder van vermogen. Er zijn al gevallen bekend van financiering waarbij het bedrijf uiteindelijk failliet is gegaan. Vandaar ook steeds meer de roep om platforms die onder toezicht staan van de AFM. AFM heeft aangegeven onderzoek te gaan doen naar de platforms. Crowdfunding lijkt een trend die zich gaat doorzetten.

- In Nederland zijn er naar Amerikaans voorbeeld sinds 2012 kredietunies opgericht. Een kredietunie is een coöperatie van ondernemers binnen een branche of regio, waarbij de leden geld in leggen, waarmee de kredietunie lid-ondernemers mee financiert. In Nederland zijn momenteel zes kredietunies actief.

- Een bijzondere vorm van financiering is de ketenfinanciering. Vooral kleinere toeleveranciers van grote ondernemingen kunnen hier voordeel van hebben . Het idee is eenvoudig. De afnemer, geeft de leverancier na het uitvoeren van de “three-way-match (order-pakbon-factuur) bericht dat de factuur wordt geaccepteerd en betaald op het afgesproken tijdstip. Banken kunnen op basis van dit bericht de afnemer tegen een lager tarief financieren dan bijvoorbeeld in het geval van factoring mogelijk zou zijn. Een voorwaarde is wel dat de afnemer een goede rating heeft.

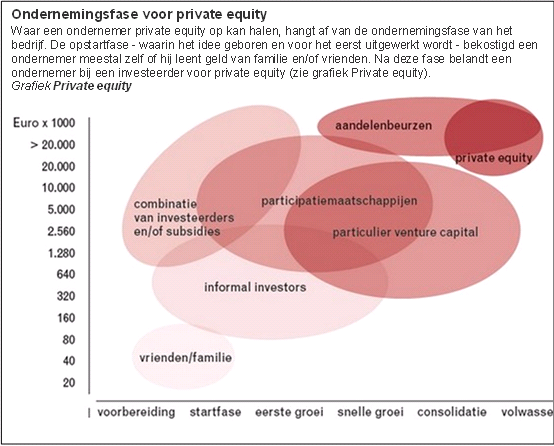

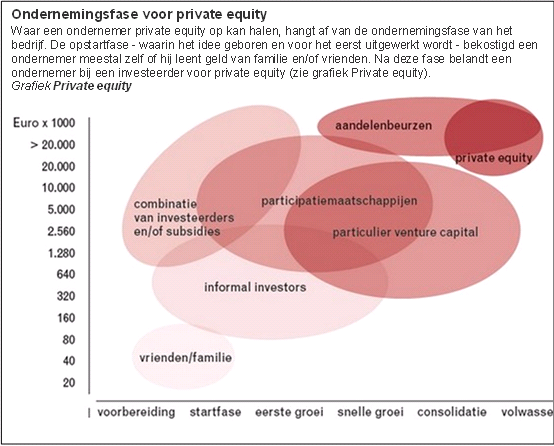

- Tijdens een economische crisis staan rendementen bij bedrijven, maar ook voor beleggers onder druk. Op de markt zoeken kapitaalkrachtige ondernemers of beleggers elkaar steeds meer op om via bundeling van geld kansrijke bedrijven van eigen vermogen en advies te voorzien. Er is een groot aantal vormen van verschaffers van Eigen Vermogen ontstaan, die afhankelijk van de levenscyclus van een bedrijf hun kansen inschatten. In bijgevoegd kader een overzicht van de verschillende vormen van Eigen Vermogen.

De verwachting is dat omvang van nieuwe financieringsvormen in de toekomst zal toenemen. Dat neemt niet weg dat er in de toekomst nog steeds een groot beroep op het traditionele bankkrediet gedaan zal blijven worden of in de woorden van de Europese Centrale Bank:

“Part of solution to this is to create a more diversified and contestable financing mix, such that if banks finance becomes too expensive or scarce, non-bank finance can efficiently substitute for it. This is what the ongoing agenda to deepen and integrate capital markets in Europe aims to achieve- the so-called Capital Markets Union. Non-banks such a private equity investors or institutional investors can also play an important role in filling financing gaps, especially for the latter in long-dated lending such as infrastructure that matches their liability profile.

But we also know that for certain types of lending that are the preserve of banks, in particular SME financing, asymmetric information problems and high costs of monitoring means banks cannot easily be replaced by non-banks. And perhaps even more importantly, such lending cannot quickly be replaced by other banks, as exit from the market tends to destroy the relations networks – “soft information”- that is crucial for small business lending. In this way, exit in fact create a form of hysteresis in the banking sector”

1. Overigens schrijft de ECB in de Euro Bank Lending Survey van oktober 2014 dat het Europese bankwezen de kredieteisen voor alle leningen heeft versoepeld. Ook de Nederlandsche Bank maakt in de december 2014 maandrapportage duidelijk dat het bankwezen haar condities aan het verstrekken van krediet heeft versoepeld.

2. Panteia is een allround onderzoeksbureau voor economisch en sociaal beleidsonderzoek, transportonderzoek en marktonderzoek

3. http://www.mkbservicedesk.nl/documenten/Bedrijfsfinanciering%20-%20zo%20kan%20het%20ook%202014.pdf

4. Toespraak door Peter Praet, lid van de Raad van Bestuur ECB, uitgesproken op 17 november 2014 in Londen.

Door: Piet de Keijzer, docent Financiële markten Fontys Hogeschool en gastdocent onder meer voor Eiffel, Rabobank en Nyenrode Business School. Tevens auteur van verschillende boeken.

3-daagse cursus Herfinanciering van uw bedrijfsactiviteiten

Piet de Keijzer is één van de docenten van de cursus Herfinanciering van uw bedrijfsactiviteiten.

Piet de Keijzer is één van de docenten van de cursus Herfinanciering van uw bedrijfsactiviteiten.

Na deze drie dagen bent u helemaal op de hoogte van alle nieuwe ontwikkelingen, kansen, mogelijkheden en veranderingen in financieringsland. En nog belangrijker bij een (her)financieringsaanvraag weet u hoe vermogensverstrekkers denken en hoe ze de Business case willen zien! Dit betekent dat u goed beslagen ten ijs komt, waardoor u sneller goedkeuring van uw vermogensverstrekker krijgt.

Meer informatie over de cursus vindt u op de website van de cursus Herfinanciering van uw bedrijfsactiviteiten.

Effectief Beïnvloeden voor Financials

Effectief Beïnvloeden voor Financials

Figuur 1, Kredietexpansie, (trendafwijking rechteras) ontleend aan Overzicht Financiële Stabiliteit DNB okt. 2014

Figuur 1, Kredietexpansie, (trendafwijking rechteras) ontleend aan Overzicht Financiële Stabiliteit DNB okt. 2014

De verkorte Business Controllersopleiding, dé opleiding tot business partner!

De verkorte Business Controllersopleiding, dé opleiding tot business partner!