De competenties om te werken in flexibele werkorganisaties zal in de komende jaren voor alle organisaties en bedrijven steeds meer een kritische succesfactor worden. Immers de dynamiek in alle sectoren wordt alleen maar groter en niemand kan in zijn eentje grote veranderingen aan. Samenwerking in allianties, netwerken en programma’s wordt steeds vanzelfsprekender. Binnen organisaties, tussen organisaties. Het beter worden in programmanagement is daarom voor een moderne organisatie van levensbelang.

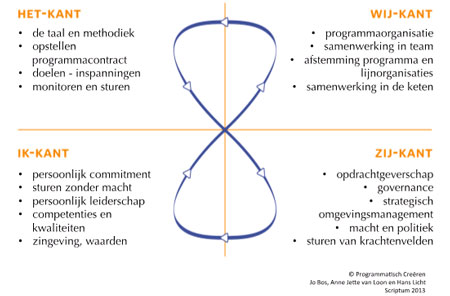

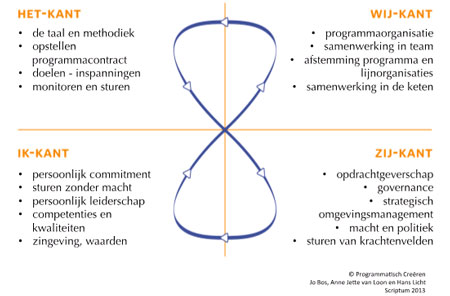

Een programma is een tijdelijke sturingsstructuur gericht op het realiseren van veranderdoelen. Bij een programma gaat het om een unieke, tijdelijke opgave, uit te voeren in een tijdelijk samenwerkingsverband. Waar bij een project de te bewandelen weg vooraf is bedacht (inclusief noodzakelijke middelen als tijd en geld), wordt in een programma de weg gaandeweg vormgegeven. Er is wel zicht op de eerste fase, maar de invulling van vervolgfasen krijgt al werkend vorm. De complexiteit en de dynamiek stelt veel eisen aan de programma-aanpak en de programmamanager. Uit mijn ervaringen in het begeleiden van een groot aantal programma’s wil ik graag 5 essentiële thema’s belichten die, mijns inziens, van groot belang zijn voor het succes van een programma. Die in ieder geval de kans op succes vergroten.

1. Investeer in het voortraject, het definiëren van het programma

Het is een waarheid als een koe en een ontzettend open deur, maar telkens weer blijkt de praktijk weerbarstig. Iedereen weet dat een gebouw alleen op een stevig fundament gebouwd kan worden en dat geldt bij een programma extra. Zowel voor programma’s binnen een organisatie maar zeker als een programma een samenwerkingsverband is tussen organisaties of bedrijven. Delen de betrokken partijen echt het eindbeeld? Is er een gedeelde visie en van daaruit eenduidigheid over de doelen die we willen realiseren? Is er een goede DIN (Doelen-Inspanningen Netwerk) opgesteld? Zijn de afspraken over de governance naar ieders zin? Is er echt commitment bij wat we willen bereiken en wat daarvoor nodig is?

Zoveel programma’s beginnen vol vertrouwen en gaan van start, terwijl de basisuitrusting en het plan niet goed genoeg is. En dan blijkt ineens dat de bodem niet zo stevig is als gehoopt en meer op drijfzand lijkt. Koop als programmamanager tijd aan de voorkant. Het ontwikkelen van een programma kost meestal een aantal maanden en die ruimte moet je van de opdrachtgever(s) vragen.

2. Ken je krachtenveld en heb continue aandacht voor omgevingsmanagement

In programma’s gaat het eigenlijk altijd om complexe veranderingen waarin partijen met verschillende visies en belangen samenwerken. Mijn ervaring is, dat veel problemen en gedoe in programma’s ontstaan omdat er te weinig rekening wordt gehouden met de belangen en verwachtingen van alle relevante spelers. Omgevingsmanagement is dan ook zeker één van de belangrijkste competenties van de programmamanager. Voor een programma met een groot veld van spelers en veel belangen is het zeker te overwegen een aparte omgevingsmanager in het programmateam op te nemen. In het verlengde daarvan, is ook essentieel dat deze verschillende belangen en rollen doorvertaald zijn naar de beste governance of sturing van het programma. Waarin ieder zich herkent en het gevoel heeft dat recht wordt gedaan aan de positie en belangen van die partij.

3. Bouw ‘eilanden van reflectie’ in

Zoals in het begin al aangegeven wordt een programma gaandeweg vormgegeven. Op basis van het plan van de eerste fase worden activiteiten gestart en de resultaten daarvan bepalen wat er daarna gedaan moet worden. Van de programmamanager vraagt het, dat hij/zij met regelmaat de stand van zaken op een rij zet en op basis daarvan keuzes maakt voor volgende fasen. Het inbouwen van deze ‘eilanden van reflectie’ geeft de programmamanager (natuurlijk samen met zijn/haar team) de ruimte om met gepaste afstand de voortgang te volgen (natuurlijk ook op basis van een goede monitoring van hoe het staat met het bereiken van de doelen) en nieuwe keuzes te maken. Er is dan ook extra ruimte om aandacht aan het programmateam te besteden, aan taakverdeling, rolinvulling en dergelijke. De verstandige programmamanager plant deze ‘eilanden van reflectie’ als vast moment van onderhoud in.

4. Ken jezelf en heb een lerende houding

De meeste programmamanagers hebben veel verantwoordelijkheden en weinig formele bevoegdheden. Het is niet voor niets een vak waarin het vaak aankomt op “sturen zonder macht”. Dat betekent ook dat jij als programmamanager zelf veel bepaalt. Over hoe zaken aangepakt worden, over de veranderstrategie, over het betrekken van spelers. De goede programmamanager weet dat zijn/haar leiderschap dus één van de extra factoren is die een programma kan breken of maken. Daarom is het essentieel zicht te hebben op je eigen patronen. Je kracht, maar ook je valkuilen. Je voorkeursdynamiek in afstemming met anderen, je ontwikkelpunten en wat er gebeurt als je onder druk komt. Een goede programmamanager heeft daarmee een goed en realistisch zelfbeeld. Weet wat zijn/haar voorkeuren en patronen zijn. Is bereid daarin te leren en feedback te ontvangen en zich te laten coachen. Investeer in je eigen persoonlijk leiderschap en neem daarin gelijk je programmateam mee. Want zij zitten natuurlijk in een vergelijkbare positie.

5. Elk programma is anders en uniek

Het is niet moeilijk allerlei patronen in programma’s te herkennen en van daaruit regels voor de aanpak af te leiden. Alleen is mijn ervaring, dat het belangrijkste inzicht is dat elk programma net even wat anders is. Kies daarom geen blauwdruk aanpak. Dat doet geen recht aan de complexiteit van de werkelijkheid en leidt dus niet tot succes. Houd je oren en ogen open, investeer veel in gesprekken met alle partijen (‘koffiedrinken is de belangrijkste competentie van een programmamanager’) en sta open om te onderzoeken wat de beste aanpak is. Neem hiervoor ook de tijd. Daarin is veel vergaderen niet de beste aanpak, maar wel het creëren van momenten om met het programmateam en anderen samen te werken aan het bouwen van je programma.

Succes in het managen van een programma is geen vanzelfsprekendheid, maar door deze 5 tips serieus te nemen en mee te nemen in je werkwijze wordt de kans op succes wel groter.

Jo Bos is zelfstandig adviseur en trainer en begeleidt veel programma’s en programmateams.

is zelfstandig adviseur en trainer en begeleidt veel programma’s en programmateams.

Hij is initiatiefnemer van het PGM Open en docent van de training Programmamanagement voor overheid en non-profit van SBO. Hij is mede-auteur van het boek ‘Programmatisch Creëren’, Scriptum 2013.

Meer informatie over de training Programmamanagement vindt u op de website van Programmamanagement voor overheid en non-profit

Bron: AMPgroep Steeds meer zaken kunnen online geregeld worden. Voor overheid en bedrijfsleven is het van cruciaal belang om de natuurlijke identiteit van burgers of consumenten te kunnen verifiëren met de online identiteit. Met online zakendoen wil je er simpelweg op kunnen vertrouwen dat de persoon waar je mee te maken hebt, ook daadwerkelijk degene …

Bron: AMPgroep Steeds meer zaken kunnen online geregeld worden. Voor overheid en bedrijfsleven is het van cruciaal belang om de natuurlijke identiteit van burgers of consumenten te kunnen verifiëren met de online identiteit. Met online zakendoen wil je er simpelweg op kunnen vertrouwen dat de persoon waar je mee te maken hebt, ook daadwerkelijk degene …

Opleiding Risicomanagement en Gedragsverandering voor de overheid en non-profit

Opleiding Risicomanagement en Gedragsverandering voor de overheid en non-profit